如日中天的“特斯拉帝国”,其实蕴藏着一个重大的危机。

而特斯拉能从容不迫地弥补这一危机的时间窗口,大约有2到3年。

特斯拉正在走福特的老路

在工业时代,所有的新兴产业都遵循这样一个产业规律:从曲高和寡的“黑科技”产品起步,随后快速迭代,直到突破规模效应的临界点,从此价格越来越低,质量越来越好,行业规模曾几何级数增长。

在汽车产业,我们可以看到,从福特到特斯拉,它们都是划时代性质的,站在浪潮之巅的公司,同时手握技术创新、品牌溢价、规模效应这三大王牌。在中国市场,新势力体会到的是特斯拉不怀好意的“价格战”。其实特斯拉跟新势力们根本不在一个维度,价格战是“杀敌一千,自损八百”的事情,各大车企宁肯亏损,也要低价抢占市场。而特斯拉降价的本质,是规模效应的溢出,单车净利润可以下降,但单车净利润与销量的乘积只能涨,不能跌,这也是特斯拉调整价格的根本逻辑。

我们来看上个时代的福特,在首创大工业流水线后,产量从1万辆飙升到10万辆,规模效应迅速爆发,每辆T型车只卖850美元,价格最低的时候,更是只售290美元。相比之下,其它品牌的汽车动辄3000美元一辆。

T型车统治汽车产业的近20年里,福特的洞察是,产品本身可以不用发生太大变化,但是产品的生产方式可以不断迭代,效率可以不断提升。

福特提出的“年度车型”这个概念意味着,产品本身要不断更新以刺激消费者购买。而对于当时新兴的美国中产阶层而言,汽车已经不再是一个功能性消费品,消费者开始同时考虑车的舒适、方便、功能和外观。通用汽车CEO斯隆说:“这是美国生活方式的真实潮流,只有顺应了这一潮流的企业才能繁荣昌盛。”

但福特完全没有领会到汽车市场的消费升级。他以为一款好车,不需要变化就可以再次帮助福特重新领先。1928年,福特推出了A型车,这款车一度大受欢迎,在1929年卖出了150万辆,再度领先雪佛兰,但是仅仅两年之后,1931年,福特就再度落后了。

未能捕获到市场变化的风向,仍然停留在自己成功时对市场的认知,这是福特落后的最根本原因。而目前,这一剧本正在特斯拉身上重演。

特斯拉的隐忧

特斯拉和福特极其相似,其商业价值全部建立在规模效应的基础之上。

福特T型车,不过是汽车工业的婴幼儿状态,只有手摇启动、只有2个前进挡和1个倒挡,福特的优势是优化生产工艺和垂直整合供应链。流水线大大提高了生产效率,即使连供应商运输零件的木箱要按福特标准制造。

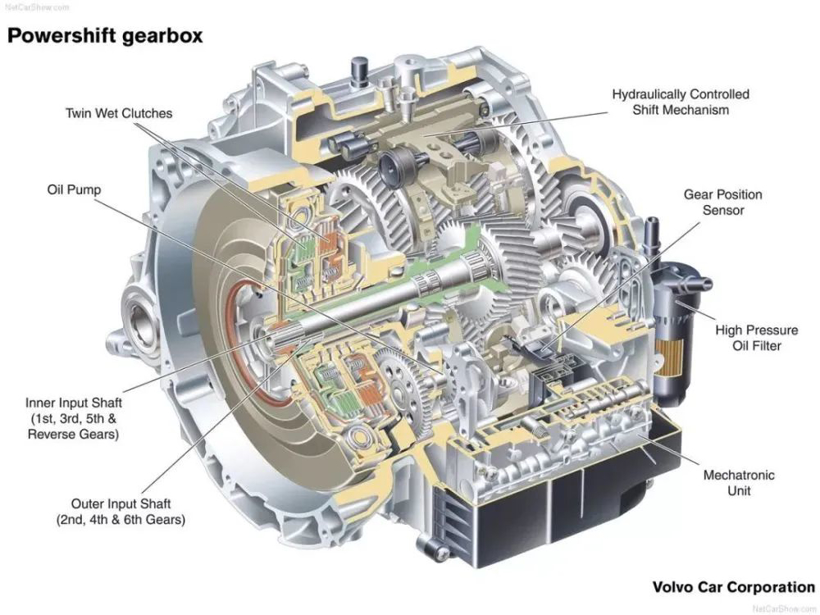

但是福特沉醉于T型车的辉煌销量,失去了继续创新的动力,逐渐失去“创新标杆”的地位,标志性事件是通用汽车率先推出自动变速器。福特T型车在生产1500万辆后,黯然退出历史舞台。

除自动驾驶和软件生态以外,特斯拉的商业价值主要就是规模效应,Model 3与福特T型车的走势有几分相似。

王传福说:“上半场是电动化、下半场是智能化”。如果说纯电动车就等于电动化,那么在外人看来,比亚迪和特斯拉已经赢了。

但其实,仍有观点指出,特斯拉的电动化还是不彻底。

因为纯电动车用电机、电池代替了燃油车的发动机、油箱,但其中零部件仍然普遍使用齿轮变速、齿轮差速器、皮带轮、液压传动。比如Model 3使用的固定齿比单速变速箱。

换句话说,靠齿轮传动,无法精准控制四个轮子扭矩的大小和方向,无法做到毫秒级响应?如果人形机器人不能精准控制,那空有算法毫无用武之地。

也就是说,这些零部件被淘汰只是时间问题,那么请问特斯拉能引领潮流吗?

而且,特斯拉智能驾驶被严重高估了。

简单来说,自动驾驶,已经形成了两种模式的重大分野——单车智能和车路协同。

特斯拉选择的路径是单车智能。

所谓单车智能,顾名思义是让车越来越聪明。而车路协同,要求更高,不仅车要聪明,路也要聪明。更具体地说,车路协同,要求在路端部署多种传感器设备,摄像头、毫米波雷达等把信息传输到边缘计算端、云端和附近的车上,概括下,车端、路端、云端一起上。

目前,尽管自动驾驶的“落地方案”还在探索,但是由于真实的驾驶环境无比复杂,“车路协同”实现的可能性更高。而车路协同,要求在路端部署多种传感器设备,摄像头、毫米波雷达等把信息传输到边缘计算端、云端和附近的车上,概括下,车端、路端、云端一起上。

我们能畅想,一旦车路协同实现,还可以省去配备雷达、摄像头的成本。

可见,特斯拉的隐忧不是外界认为的降价,而是像福特那样失去引领技术创新的标杆地位。

以时间换空间,特斯拉还有几年时间?

首先,目前特斯拉的优势很大,根源在于特斯拉是一台无情的赚钱机器,无论何时,都极端重视毛利率。

早年,特斯拉的目标用户是美国富豪阶层和中产阶层,主打Model S/X。

2017年,销售均价8.3万美元(剔除租赁业务),远高于奔驰、宝车在美国的售价,毛利润率为21.2%。马斯克看准这群人“不差钱、不看价、只要酷”的消费特性,不断试探目标用户的承受能力。

2018年Model 3大量交付,销售均价及成本同步回落,而毛利润率却稳中有升。

2021年单车售价、成本分别降至5.2万美元和3.7万美元,单车毛利润达1.5万美元、毛利润率28.9%。

2022年,均价、成本分别上升1350美元、2140美元,毛利润率降至26.7%。

显而易见,特斯拉的战略是极致的单品策略,用Model 3/Y/Q“三管齐下”,以低价占领市场、用低成本保障毛利润率。

一开始是两款“神车”打天下。

2017年7月,Model 3开始交付,但由于深陷产能地狱,所以对总交付的贡献不大(Q3、Q4分别交付220辆、1550辆)。

2017年,特斯拉交付首次突破10万辆,但亏损也创纪录地达到22亿美元。

2018年,Model 3初露“神车”锋芒,全年交付14.6万台,占总交付数59.5%。

2019年,Model 3交付突破30万台,占总交付数81.8%。

2020年,Model Y开始交付、Model 3在上海量产,两大神车“双剑合璧”,全年交付44.3万台、占总交付数的88.6%。

2021年、2022年,Model 3/Y 合计交付91.1万台、124.7万台,分别占当年总交付数的97.3%、94.9%。从2017年算起,Model 3已进入第七个年头,依旧是着特斯拉的主力车型。

2023年要发布的Model Q是一款售价更低的紧凑车型,据悉,Model Q将是一款“纯粹的FSD自动驾驶车型”,看来马斯克指望靠FSD大赚一笔。

特斯拉创立于2003年,到2020年扭亏,连续亏损17年。最危险的是2017年,亏损22亿美元。

2020年,特斯拉爬出地狱,开始盈利;2021年、2022年净利润分别为56亿美元、126亿美元;2022年净利润率达15.5%。

从2022年的财务数据来看,特斯拉营收814.6亿美元、同比增长51%,归母净利润125.6亿美元、同比增长128%。过往八年中,这个增幅排第五。

总而言之,特斯拉的家底非常厚实。

其实像特斯拉这样的公司,普遍的商业逻辑是科技创新先行,随后树立品牌形象,再用品牌溢价变现。

也就是说,苹果售价8000元,小米售价3000元,其中5000元的差价就是苹果的品牌溢价。均价30万出头的新能源车,别人赚5万、特斯拉赚10万,多赚的5万是“特斯拉”的品牌溢价。

但有了品牌溢价也要追求规模效应、也不能逃脱供应关系。追求规模就要扩大生产,产能扩张速度大于需求增速,就要降价或者通过“提质不加价”方式变相降价。苹果、特斯拉们成功的关键是,降价带来销量增长、规模效应导致的成本下降超过降价幅度,整个商业效率其实是会大幅改善的。

也就是说,从财务数据和商业逻辑来看,在2到3年之内,根本不必为特斯拉的业绩担心,换句话说,特斯拉有2到3年的时间,从容地补齐短板。

文章来源于互联网:“特斯拉帝国”的一道裂缝