与其说是转移投资,不如说是“逃往”中国。

月初,德国总理朔尔茨访华的那架飞机上,藏着德企的过去与未来。

在访华团中,有两位车企掌舵人的身影格外引人瞩目,一位是刚刚履新不久的大众汽车新任掌门奥博穆,另一位则是心系转型的宝马集团董事长齐普策。

他们怀揣着各不相同的企业使命,却又在战略目标上走上殊途同归,那便是站定在中国市场,寻找跨越电动时代的道路,将制定规则的能力再度握在手里。

有着同济大学博士学位的奥博穆不只一次地强调中国市场对于大众汽车的重要性。

而齐普策也在随团访华时,再度提及中国战略意义的核心地位。并信心满满地表示,中德两国间双边联系以及合作依然有着巨大潜力,并将得到进一步深化、发展和提高,双方的企业会得到更多的合作机会。

01

“润”向中国

宝马也确实在有意加大在华的投资规模,推进本土化生产制造体系的构建。就在齐普策随队访华的一周之后,宝马全新的动力电池项目落地沈阳。

根据协议,宝马沈阳生产基地将进行动力电池生产的大规模扩建。该全新动力电池项目由华晨宝马进行投资,投资总额约为100亿元人民币。这也是继华晨宝马生产基地大规模升级项目(即里达工厂)总投资150亿元人民币之后,宝马在华的又一笔重大投资。

中国之于宝马,甚至是整个德国汽车工业的重要性是不言而喻的。从去年的数据来看,在大众、奔驰、宝马三大汽车集团的销量占比中,中国市场的贡献率在30%以上,远远高于丰田的18.5%和福特的15.8%以及韩国现代的8.2%和Stellantis的2.3%。

对于中国市场的高度依赖,也使得德国国内不断会出现一种声音,觉得德国车企应该减少在华投资,甚至是逐步与中国市场脱钩。

但这一小撮的声音,终究没有阻挡时代的洪流。德企不仅没有减少投资,反而进一步推动了众多大型投资项目的落地。

除了宝马电池工厂之外,宝马mini电动车的生产线整体也搬迁至中国;大众投资168亿元与地平线共同成立新公司,聚焦自动驾驶领域的技术开发;全球光电技术龙头企业蔡司在中国首次购地建立大型工厂;化工巨头巴斯夫在中国湛江投资100亿欧元新建新戊二醇装置……

大众前CEO迪斯曾说:“德国严重低估了中国给德国繁荣带来的贡献,如果没有与中国的业务往来,德国通货膨胀将会进一步加剧。” 戴姆勒董事会康松林近期也表示,缺少中国的德国经济是一种“幻想”。

是的,德企纷纷加大对话投资的一大背景就在于能源危机导致欧洲内部滞胀严重,制造成本高企不下,不得不对外寻找可以转移制造业资本的场所,而中国无疑是吸收德国资本转移的最好的投资目的地。

实际上,与其说是转移投资,不如说是“逃往”中国。10月份,特斯拉便放弃了在德国生产电池,转而扩大美国德州本地的电池生产。

德国一直以来对天然气的进口依存度在90%以上,且俄汽进口占比超过65%。作为侧重于汽车制造以及化工等产业的高度外向型经济体,德国应该是此次受能源危机影响最大的欧洲国家。

根据汽车行业研究机构S&P GlobalMobility此前发表的研究报告,受能源危机的影响,从今年11月至2023年春季,零部件短缺和供应瓶颈,都有可能会对欧洲汽车制造商造成严重影响。

以往,欧洲各大主机厂的本土产能每季度通常生产400万至450万辆左右。实施能源限制后,汽车产量可能会大幅降至每季度280万辆。S&P GlobalMobility认为,至少60%的减产将发生在德国境内的工厂,其次则为德国车企设在捷克的生产基地。

不仅如此,德国上游的零部件供应商也正在经历“寒冬”。一边是通胀居高不下,能源危机迟迟未能解决,一边是中国供应商在电动化领域不断地带来价格压力,欧洲主要供应商们多少被压得有点喘不过来气,利润率始终维持在低位。

上周,博世的首席执行官Stefan Hartung就表示,随着欧洲的通货膨胀率不断创历史新高,也意味着公司必须迅速加大营收,才能保持2022年4%的预期利润率,与去年基本持平。可即便如此,博世的利润率也将远低于7%的目标值。

这其中的一大问题在于,宝马、大众等整车制造企业也许可以通过调整产品结构、优化产业链等方式来保证自己的利润率,那么像博世、大陆这种规模的供应链巨头却是高度依赖生产的规模效应。

一旦下游需求大幅缩水,企业利润下滑,研发制造难免会遭遇冲击,产品竞争力自然也会受到一定削弱。如果德企上下游之间仍旧画地为牢,在转型的当口便很容易掉进恶性循环的窠臼之中。

现实是残酷的,“当前的能源危机和高通胀将导致欧洲市场永久性收缩,从而导致产能过剩加剧。” Stellantis的掌门人唐唯实也发出了预警。

02

在中国立起“瞭望塔”

解决产能过剩的办法无外乎向内挖掘新需求,向外拓展新市场。中国庞大的市场空间、稳定的配套供应链以及完善的生产制造体系,这里几乎有着德企想要的一切。

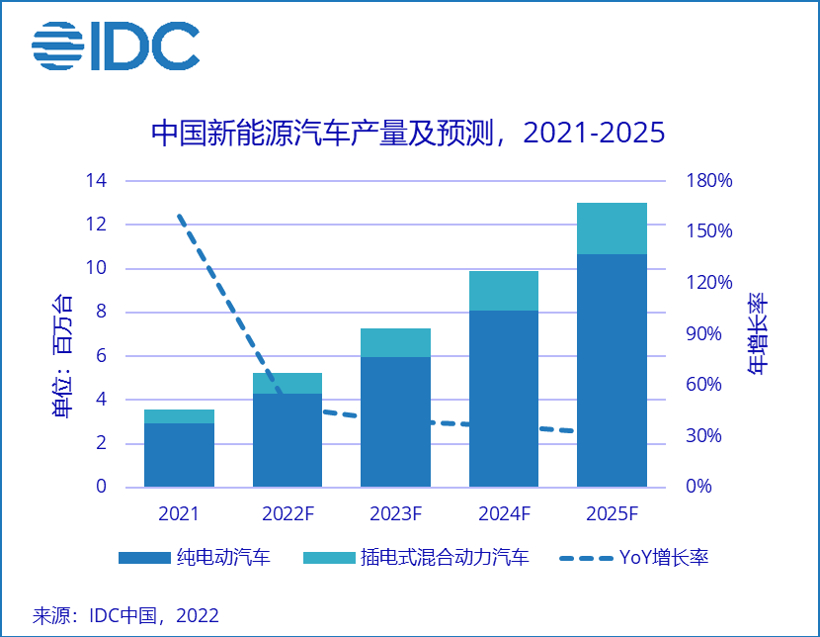

据了解,2022年中国新能源车市场规模将达到522.5万辆,同比增长47.2%。2023年以后随着补贴退坡,市场将回落到较为平稳的增长水平,到2025年新能源汽车市场规模有望达到约1,299万辆;2021年至2025年的年复合增长率约为38%。

足见,在电动化时代,中国新能源汽车不仅占据了全球半数以上的市场份额,同时在电动化的转型速率上也大幅领先世界其他地区。

此外,在今年前8月,全球动力电池装机量前十位企业中,包含宁德时代、比亚迪、中创新航等在内的中国企业占据6席,总市占率达到43.8%。锂矿公司VulcanEnergy的首席执行官韦丁称,“需要弥补许多基础,目前中国已经领先好几步棋”。

面对欧洲僵化的市场规则,即便德企们再如何留念传统时代的辉煌,也不得不快马加鞭跟上以中国为核心的时代步伐。作为全球最大的动力电池生产基地和消费市场,中国已经形成了庞大且完整的电动供应链生态系统。

类似于宝马等德企加强动力电池研发生产,构建垂直产业链的整合能力,既有助于优化制造成本,也会凭借中国市场在动力电池领域的领先性实实在在地提升产品竞争力。

按照规划,宝马计划在全球建设六座电池工厂,欧洲、中国和北美各建两座,每座工厂由宝马定制的产能为20GWh。其中,已向宁德时代和亿纬锂能授予总价值超过百亿欧元的电池生产需求合同,双方将为宝马在中国和欧洲各建一座工厂。

更何况,智能交互、自动驾驶这些新技术的迭代速度是超乎想象的,传统车企在内燃机上的领先优势无疑将会被时代逐渐磨平,一旦无法适应中国市场的新技术变革,那传统企业的新一代产品便很可能被各种攻坚了前端技术的势力所“围剿”。

当时代踏着电动化巨浪奔涌前行之时,舞台早已是战得不可开交。在电动化、数字化维度,中国市场无论是三电核心技术的应用还是自动驾驶领域的开发,都有着不可替代的优势。

大众合作地平线,博世、奔驰牵手MOMENTA……就是要嵌入中国汽车产业链,力图尽可能地分担转型过程中的资源压力,打通电动车产业链上下游,将中国市场源源不断地技术创造力转变为自身在新时期的竞争力。

此前很长一段时间,外资品牌的产品定义通常是由外方主导,产品定义的职能部门位于欧洲、美国或者日本,它们参照几十年、上百年的经验预测用户的需求,定义下一代的产品。

可在中国的智能电动车市场,外资品牌纷纷遭遇了前所未有的挑战,核心就在于用户需求发生了翻天覆地的变化,原先的产业经验与运营规则都在迅速失效。

如此一来,德企“润”来中国,除了看重市场资源与产业链优势之外,也无形中在中国市场立起一座“瞭望塔”,在全球电动化的中心地带时刻关注着中国竞争对手的一举一动。

值得注意的是,最近的一份报告显示,今年可能约有20万辆中国品牌的汽车在欧洲销售,其中约9万辆为纯电动汽车,4万辆为插电式混合动力车。与此同时,各大品牌将从中国工厂向欧洲出口约10万辆纯电动汽车。

普华永道预计,中国品牌在欧洲电动汽车市场的份额将达到3.8%至7.9%。可以说,与10年前,中国自主品牌进入欧洲市场大部分只能以失败告终不同,凭借疾风骤雨般的电动化攻势,中国自主品牌正在快速找到并巩固它们在欧洲的立足点。

尽管自主品牌的“欧洲攻略”还远未达到颠覆格局的地步,但对于德国本土品牌而言,未雨绸缪地将中国市场先进的电动数字化经验反哺到全球市场之中,从而加速德企在全球市场里实现生态系统的调整、生产体系的重构、企业观念的转变……进而完成自身内部的体系进化是一件明智且必要的事儿。

“中国拥有全面的工业体系、供应链和人才储备,在很多方面都是全球的驱动力,比如处于宝马集团战略核心的数字化、电动化和可持续。”事实上,齐普策还有另一重身份,他是欧洲汽车制造商协会(ACEA)主席。

因此,在一定程度上,齐普策的话语其实也代表了整个“欧洲汽车制造商”的心声。

当然,德企如此大范围地扑向中国市场也面临着一些隐性难题。比如说,在人才结构以及思维模式上,传统企业难以在短时间内进行优化与扭转,一地鸡毛,前景不明的大众CARIAD,便是一个典型的例子。

此外,生产动力电池等相关零部件所需要的规模经济性并不亚于整车制造。有数据显示,电池供应达到15GWh才能到起步水平,这也意味着如果相关的新能源车型无法在市场里打开一定规模的缺口,那么电池产能便会出现冗余,研发成本无法得到覆盖,企业会陷入进退两难的被动局面之中。